成都税务筹划去哪里

财税合规五大原则,经营千万条 合规条

1、事前规划

只有在事前进行规划的才叫做税务规划,事后的那些都有可能是偷税漏税,所以一定要在企业经营行为发生之前就做好规划。

2、如实申报

不要去触碰虚开发票,要敬畏以票治税和以数治税。

3、四流合一

发票流、资金流、合同流、货物流要相互统一、相对应,这是税务部门判断是否存在偷税漏税的重要依据,要是不一致,就可能会遭到税务稽查。

4、业务真实

要有实际真实的经营,不能搞空壳公司虚开、变票走账或者“分拆”来牟利。

5、合理进行业务配合

要找准法律依据,合法合规地进行筹划,而不是在灰色地带去钻空子。经营千万条,合规条税务不合规,经营变白费谨记财税合规五大原则让企业在合法合规的道路前行

什么是四流一致?什么是财税合规?

钱的合规

四流一致、点对点对公支付、老板如何从公司拿钱合理性、个人卡收款风险等

账的合规

企业的账务:记账凭证进销发票、纳税申报、税会差异等带来的财税风险

票的合规

个人居间服务无发票、发票的不规范、虚开发票的风险

人的合规

员工是否签订劳动合同,是否实际支付工资、购买社保、公积金等

物的合规

公司购买的房、车、固定设备,是否个人资产法人化

股权合规

合理的股权搭建能让经营决策者,充分发挥优势,使股东利润大化

税收筹划是企业在合法范围内,通过合理选择税收政策、税收优惠政策等手段,降低税收负担的过程。企业在进行税收筹划时,应遵循以下原则:

1. 合法性原则:符合国家税收法律法规的规定,不得违反税收法规。

2. 经济性原则:应在满足合法性的前提下,实现税收负担的小化。

3. 可操作性原则:应具有可操作性,能够在实际生产经营中得以实施。

财务报表合规

财务报表是企业财务信息的主要载体,对企业的经营决策、投资者的投资决策等具有重要影响。企业财务报表应遵循以下原则:

1. 真实性原则:财务报表应真实反映企业的财务状况、经营成果和现金流量,不得存在虚假记载、误导性陈述等现象。

2. 完整性原则:财务报表应完整反映企业的财务状况、经营成果和现金流量,不得遗漏重要会计事项。

3. 一致性原则:财务报表各项目之间、财务报表与相关文件之间应保持一致,不得存在矛盾。

税务申报合规

税务申报是企业履行纳税义务的重要环节,企业应确保税务申报的合规性。具体包括:

1. 按时申报:应按照税收法律法规的规定,按时向税务机关报送税务申报表。

2. 真实申报:应按照税收法律法规的规定,如实填报税务申报表,不得存在虚假申报、漏报等行为。

3. 完整申报:应按照税收法律法规的规定,完整填报税务申报表,不得遗漏重要税种、税目等。

内部控制合规

企业内部控制是企业管理的重要组成部分,对企业财税合规具有重要作用。企业应建立健全内部控制制度,确保财税管理的合规性。具体包括:

1. 制定内部控制制度:根据国家税收法律法规和企业实际情况,制定内部控制制度。

2. 加强内部审计:加强内部审计工作,定期对财税管理进行审计,发现问题及时整改。

3. 提高员工素质:加强员工培训,提高员工的财税知识和业务能力,确保财税管理的性。

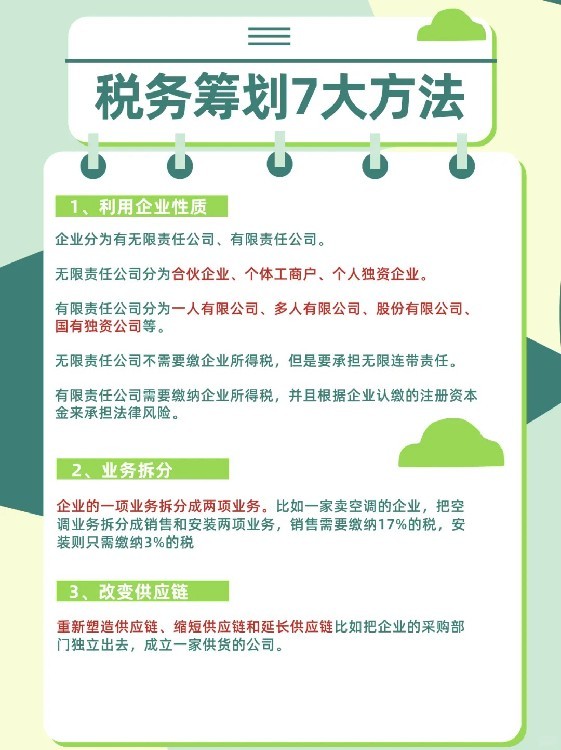

这九种情况需要做税务筹划:

1、企业缺少成本票;

2、企业利润高;

3、企业增值税高;

4、税收优惠;

5、虚增人员做工资成本;

6、大额公转私;

7、工资个税高、社保高;

8、企业买卖发票、环开发票;

9、高收入人群。

税务筹划遵循四大基本原则:

1、合法性 2、事前性 3、目的性 4、全局性

成都地区税收政策解读与纳税筹划新思路

一、成都地区税收政策解读

税收优惠政策的多样化

成都作为西部地区的经济中心城市,为了吸引更多的企业前来投资发展,出台了一系列的税收优惠政策。这些政策涵盖了高新技术企业、小微企业、研发费用加计扣除等多个方面,旨在降低企业税负,提高经济效益。

例如,对于经成都市高新技术产业开发区认定的高新技术企业,其所得税税率为15%,优惠期限为3年;对于年销售额不超过300万元的小微企业,其所得税税率为5%,优惠期限为5年等。

进口关税调整

根据国家发布的《2024年关税调整方案》,成都地区的进口企业也将受益于关税调整带来的红利。自2024年1月1日起,我国对1010项商品实施低于惠国税率的进口暂定税率,这将进一步增强国内国际两个市场、两种资源的联动效应。

特别是氯化锂、低砷萤石、燃料电池用气体扩散层等国内短缺的资源、关键设备和零部件的进口关税降低,将有利于加快推进成都地区制造业的创新发展。

自由贸易协定带来的税收优惠

随着中国与其他国家自由贸易协定的签署和生效,成都地区的企业也将享受到更多的税收优惠。例如,中国-尼加拉瓜自由贸易协定生效并实施降税,企业可以凭自由贸易协定的原产地证书在中尼贸易中享受到相应的关税减让。

二、纳税筹划新思路

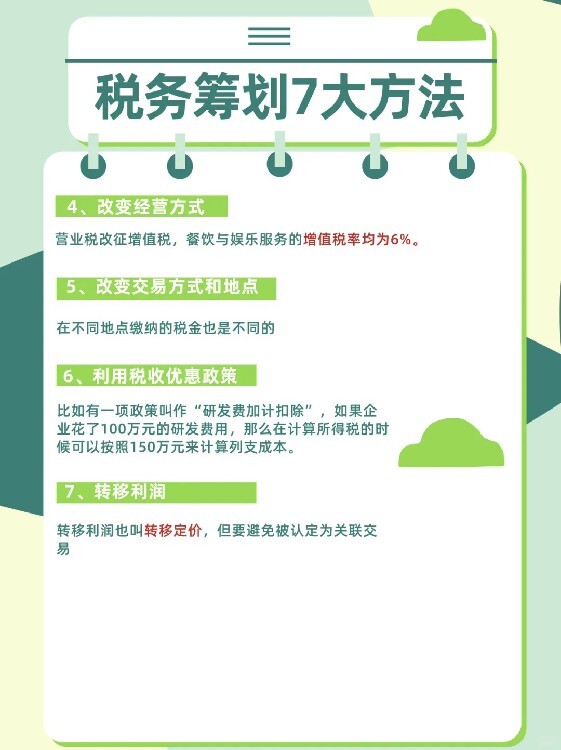

充分利用税收优惠政策

成都企业应充分了解并利用国家和地方提供的税收优惠政策,如高新技术企业所得税优惠、小微企业所得税优惠、研发费用加计扣除等。通过合理规划经营策略和业务流程,大限度地享受税收优惠政策的红利。

优化资产配置与业务结构

企业可以通过调整资产配置和业务结构来降低税负。例如,将部分业务转移到税收优惠园区或地区,享受当地提供的税收优惠政策;或者通过合并、分立等方式优化业务结构,降低整体税负。

加强税务风险管理

在进行纳税筹划时,企业应充分考虑税务风险的影响。通过加强内部管理、完善税务筹划方案、定期进行税务审计等方式,降低税务风险的发生概率和损失程度。

探索创新性的税务筹划方法

随着税收政策的不断变化和市场竞争的加剧,企业需要不断探索创新性的税务筹划方法。例如,利用金融工具进行税务筹划、通过设立壳公司进行税务优化等。但需要注意的是,这些方法在合法合规的前提下进行。

加强与税务机关的沟通与联系

企业应加强与税务机关的沟通与联系,及时了解税收政策和规定的变化。通过与税务机关的积极沟通,企业可以更好地理解税收政策的意图和要求,从而制定出更加符合自身实际情况的税务筹划方案。

综上所述,成都地区的企业应充分了解并利用税收优惠政策,优化资产配置与业务结构,加强税务风险管理,探索创新性的税务筹划方法,并加强与税务机关的沟通与联系。通过这些措施的实施,企业可以降低税负、提高经济效益和竞争力。

以下是对成都中小企业纳税筹划的案例分析:

案例一:利用税收优惠政策减轻税负

企业背景:

成都某小微企业,主要从事电子元器件的生产和销售,具备科技含量较高的生产过程和产品研发能力。

筹划策略:

合理利用税收优惠政策,如研发费用加计扣除、技术转让收入减免等。

积极申请高新技术企业认定,以享受所得税优惠政策。

筹划效果:

通过申请高新技术企业认定,企业成功享受到了所得税减免政策,有效降低了税负。

研发费用加计扣除政策的利用,进一步降低了企业的应纳税所得额。

启示:

合理利用税收优惠政策是中小企业纳税筹划的重要方向之一。企业应充分了解并把握国家及地方的税收优惠政策,积极申请相关认定,以降低税负并提高经济效益。

案例二:跨地区布局实现税务优化

企业背景:

成都某中小企业,主营业务为电子产品销售,面临着较高的税负压力。

筹划策略:

在税负较低的地区设立分支机构或子公司,实现税务优化。

通过跨地区布局,合理分配利润,降低整体税负。

筹划效果:

通过在税负较低的地区设立分支机构,企业成功实现了税务优化,降低了整体税负。

跨地区布局还使企业能够更好地利用各地资源,提高市场竞争力。

启示:

跨地区布局是中小企业纳税筹划的一种有效方式。企业应根据自身实际情况和税收政策,选择合适的地区设立分支机构或子公司,以实现税务优化和降低税负。