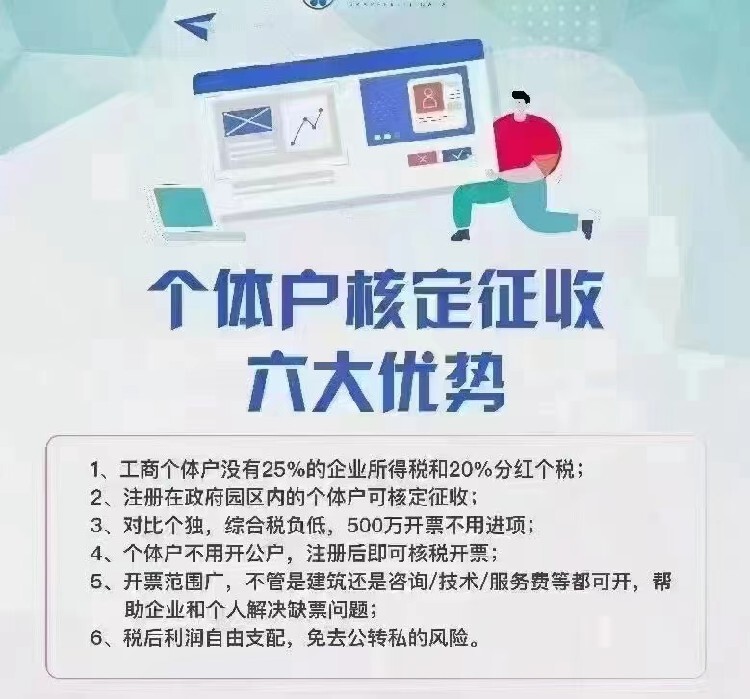

2023年,河南驻马店园区个体户核定征收优惠政策

- 面议

- 2024-12-02 05:09:48

- 有限责任公司

- 有限责任公司

- 全国个体户核定征收

- 王经理 18817471702

- 上海臻皖企业服务有限公司

信息介绍

详细参数

个体户核定征收和查账征收的区别

查账征收是以个体户计算的利润为计税基础,其经营所得应纳所得税税额的计算公式为,应纳税额=(全年收入总额-成本、费用以及损失)*适用税率-速算扣除数,也就是应纳税所得额的确定是根据企业的收入、成本费用和损失金额的大小,也就是根据个体户实际的生产经营所得计算出来的,不是核定出来的。

所得税采用查账征收的征收方式,对个体户的会计核算有一定的要求,也就是个体户需要有健全的核算系统,可以准确计算企业的收入、成本费用和损失,重要的是可以取得合规合法的可以税前扣除的原始凭证。另外,采用查账征收的个体户在年度终了后,需要对应缴纳的个人所得税进行汇算清缴,多退少补。

核定征收是以个体户的经营收入为计税基础,其应纳所得税额=收入总额*应税所得率*适用税率,那么也就是说,采用核定征收个体户其应纳税所得额不是根据经营所得计算出来的,其应纳税所得额金额的大小,取决于收入总额和核定的应税所得率,而应税所得率的确定各地执行的政策也是不同的。

核定征收的个体户应设置相关的账套准确计算经营收入,但不能准确计算成本费用和经营损失,也就是说,这类个体户的会计核算系统不是十分健全,而采用核定征收的方式。另外,实行核定征收的投资者,不能享受个人所得税的优惠政策。

总之,个体户查账征收和核定征收的区别主要为不同的计税基础,即查账征收应纳税所得额为收入减成本费用和损失,为实际经营所得;而核定征收应纳税所得额为收入总额乘以核定的应税所得率,经营所得是按照核定的所得率核定出来的。当然,不同的征收方式,对个体户会计核算的要求也是不同的。

个体户核定征收怎么报税?

我们要知道报税的条件。如果是定期定额征收,不需要报税。如果是核定征收,就需要报税如果是查账征收,就和普通公司一样记账报税。报税都可以网上申报,不需要每个季度跑税局。

解释一下上面3种的区别:

1.定期定额征收:例如税管员给你一个月核定是3万,开票金额不超过3w,就不用交税。超过3万的就需要去税局大厅报税。这种情况不用记账。

2.核定税率征收:例如税管员给你核定的税率是10%,指的就是假定你的利润率是10%。如果你这个月开10w的票出去,就相当于你的利润是1w,对这1w,要交个人所得税,按照阶梯税率收。这种的对利润率特别高的生意特别划算。这种情况还是要记账的。

3.查账征收,就是完全按照账本核算,所有公司都这样征收的。

核定征收个体户的个人生产经营所得税怎么申报?

A表填报,如提示上期未申报,本期是否申报时选择“是",本表的填报分为两种情况:

1、一季度没超9万不需要交税的情况,如果二季度不含税销售额不超9万,收入总额仍填0;如果二季度超过9万,收入总额按二季度数字填报(不含一季度数)。

2、一季度超过9万交过税的情况,如果二季度不含税销售额不超9万,收入总额仍按一季度数填报;如果二季度不含税销售额也超过9万了,收入总额按一二季度收入的累计数填报。

- 全国个体户核定征收

- 财务咨询

- 王经理

- 有限责任公司

- 有限责任公司

- 财务顾问