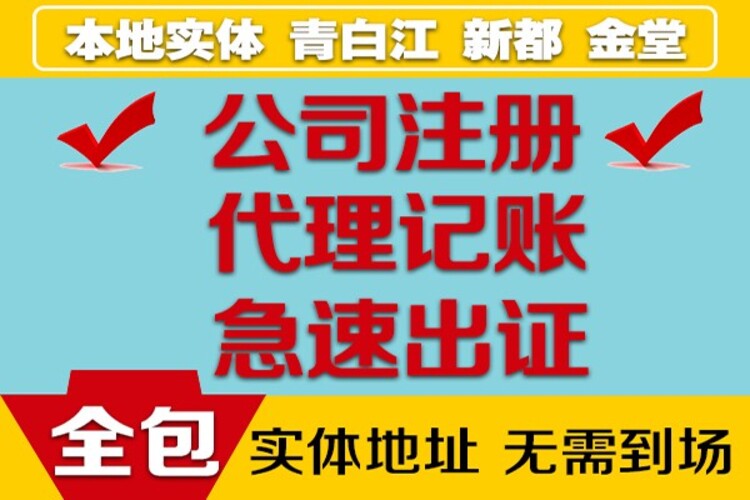

青白江区财务报表审计,成都嘉德信,信誉

1/6

- 面议

- 2025-02-10 10:11:40

- 审计验资报告

- 四川成都

- 罗小姐 13666103407

- 成都嘉德信财税管理咨询有限公司

信息介绍

详细参数

在评估一项资产的价值时,使用不同的评估方法有可能会得到不同的评估结果。而评估方法的选择,往往取决于评估师在不同的限制条件下的主观选择,但是这样的选择应该建立在足够的知识和执业能力的基础上,而不是简单地选择。任何将评估方法的选择和运用过程简单地理解为评估公式或评价模型的使用或计算的过程的想法都是不正确的。

不论是通过与市场参照物比较获得评估对象的价值,还是根据评估对象预期收益折现获得其评估价值,又或是按照资产的再取得途径得到其评估价值,都是对评估对象在一定条件下的价值的描述,它们之间是有内在联系并可相互替代的。但是,每一种评估方法都有其自成一体的运用过程,都要求具备相应的信息基础,评估结论也都是从某一角度反映资产的价值,因此各评估方法又是有区别的。

企业怎样进行价值评估 收益法 收益法依据的理论基础早可追溯到20世纪初费雪(irving fisher)在1906年出版的《资本与收入的性质》中提出未来收入与资本价值的关系。收益法实质上就是通过对未来收益的合理折现得到目标企业的当前价值,其公式为: 持续经营前提下: 年金法:全部股东权益价值=未来预期收益 分段法:全部股东权益价值=未来预期收益×折现系数 部分股东权益价值=全部股东权益价值×股权比例×溢价或折价因素调整系数 有限持续经营前提下,全部股东权益价值=未来预期收益现值+资本变现值(终值)

- 审计验资报告

- 公司审计

- 四川成都

- 罗小姐

成都嘉德信财税管理咨询有限公司为你提供的“青白江区财务报表审计,成都嘉德信,信誉”详细介绍